杠杆贵金属 “锦龙系”魅影渐退,东莞证券IPO何时梦圆?

- 2024-09-03 23:28

- 111

来源:独角金融

近日,锦龙股份(000712.SZ)所持东莞证券股份有限公司(下称:东莞证券)20%股份的接盘方现身,正是东莞证券的两大国资股东——东莞控股(000828.SZ)与东莞金融控股集团有限公司(下称:金控集团),这也意味着东莞国资将进一步加强对东莞证券的控制权。同时,6月底,东莞证券的IPO也已经恢复审核。

以锦龙股份为核心控股平台的“锦龙系”虽一直未能如愿拿下东莞证券的控股权,但东莞证券的命运属实被其“硬控”了许久,包括东莞证券2008年就开始筹备上市,但因“锦龙系”争夺控股权,股改直到2014年才完成,以及2017年锦龙股份实控人被曝通过行贿手段取得东莞证券股权,东莞证券不得不主动叫停IPO。

如今,作为单一最大股东的锦龙股份有意全面撤退,但东莞证券已经错过多次券商IPO窗口期,同时,在行业头部效应加剧背景下,中小券商面临的业绩压力也越来越大。2022年、2023年,东莞证券的业绩已2年连续下降。

1

为深入贯彻落实习近平总书记在中共中央政治局第十二次集体学习时的重要讲话精神,提升电力系统对新能源的消纳能力,确保新能源大规模发展的同时保持合理利用水平,推动新能源高质量发展,国家能源局印发了《关于做好新能源消纳工作 保障新能源高质量发展的通知》(国能发电力〔2024〕44号,以下简称《通知》)。现从三个方面对《通知》进行解读。

“锦龙系”拟22亿转让东莞证券20%股份

7月31日,锦龙股份持有东莞证券20%股份(3亿股股权),在上海联合交易所正式公开挂牌转让,转让底价22.72亿元。

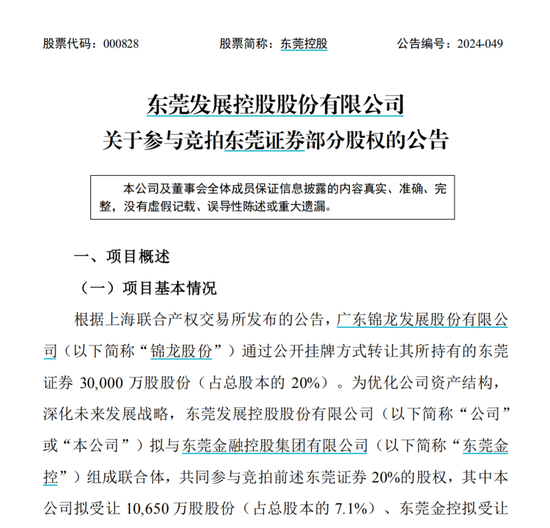

两天后接盘方便现身。8月3日,东莞控股发布公告称,东莞控股与金控集团组成联合体,共同参与竞拍东莞证券20%的股权。具体,东莞控股拟受让1.07亿股股份,占总股本的7.1%;金控集团拟受让1.94亿股股份,占总股本的12.9%。

本次公开挂牌转让股权的底价为22.72亿元,即东莞控股受让股份对应挂牌底价为8.06亿元,金控集团对应14.66亿元。不过,最终交易金额以实际竞拍结果为准。

东莞控股与金控集团不是“别人”,正是东莞证券的国资大股东。

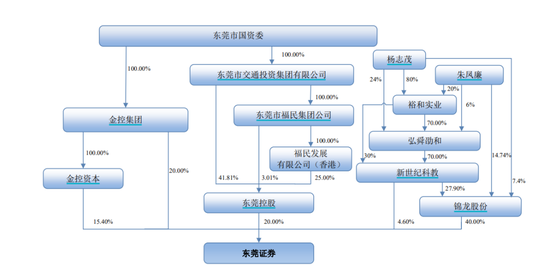

据东莞证券6月29日最新披露的《招股书》显示,公司全部股份由5大股东持有。其中,受东莞市国资委实际控制的3大股东,合计持股55.4%——东莞金控资本投资有限公司(下称:东莞金控资本)持股15.4%;东莞控股持股20%;金控集团持股20%;由杨志茂实际控制的2大股东,合计持股44.6%——锦龙股份持股40%;新世纪科教持股4.6%。

东莞证券的实际控制人是东莞市国资委,同时,由于东莞市国资委控制的3名国资股东均无法单独通过行使股东表决权控制股东大会,因此公司不存在控股股东。锦龙股份是东莞证券单一最大股东。

上述交易一旦完成后,金控集团的持股比例将上升至32.9%,代替锦龙股份成为单一最大股东。同时,东莞市国资总共的持股比例将上升至75.4%,进而加强对于东莞证券的控制权。

2023年11月,锦龙股份宣布计划转让其持有东莞证券的3亿股股权,占东莞证券总股本的20%。约一个月后,锦龙股份又将转让股权“追加”到全部持有的6亿股,占东莞证券总股本的40%,并很快在上海联合产权交易所进行了预挂牌。

3月29日,锦龙股份公告称,作为东莞证券国资股东方之一的东莞金控资本,就其收购公司持有东莞证券20%股份达成初步意向。不过,最新显示的接盘方则变成了东莞证券的另外两大国资股东方。

此外,有“清仓”东莞证券之意的锦龙股份,当前手中持有剩余东莞证券20%的股份,仍悬而未决。不过,不管该笔股权最终归属如何,只要上述交易完成后,东莞市国资的控制权一时很难再被撼动。

据“界面新闻”报道,知情人士向媒体爆料,杨志茂当时以“白菜价”8.38亿元获得东莞证券44.6%股权。

2

东莞证券9年IPO之路多曲折

第一大股东即将易主之际,东莞证券的IPO进程也出现新的转机。3月,东莞证券因暂缓提交财务资料,IPO审核一度进入中止状态。就在6月29日,更新相关资料后,东莞证券IPO又恢复审核状态。

香颂资本董事沈萌认为,国资接手后,股权结构、特别是实际控制权结构会相对稳定,有利于推进其IPO工作。不过,后续继续被减持的话,仍会导致股东变化,将会延缓IPO资料的准备。

财经评论员郭施亮亦表示,锦龙股份出手东莞证券20%的股份,而且被国资接盘,会进一步增加国资的持股比例,提升控股的程度。如果锦龙把所有东莞证券的股权进行出售,那么有利于国资100%接盘,为其上市进程提供了便捷。

东莞证券早在2008年就开始筹备上市,历经约15年之久,中途屡遭状况,而在这个过程中“锦龙系”扮演重要角色。

锦龙股份的实际控制人杨志茂,与众多东莞富豪一样极其低调,但其曾在2015年登上“福布斯全球亿万富豪榜”,以净资产14亿美元成为“东莞首富”。

据《新财富》报道,杨志茂以锦龙股份为金控平台,打造的“锦龙系”在2017年跻身“28大民营金融系族”第6位,“万向系”“泛海系”“涌金系”等知名“系族”都位居其后。

“锦龙系”金融版图寻求“第一块拼图”时,杨志茂就将目标锁定在东莞证券。2007年至2009年间,杨志茂通过锦龙股份、新世纪科教获得东莞证券44.6%的股权,成为东莞证券单一最大股东。

在杨志茂进入东莞证券之前,东莞市国资委控制了东莞证券51%的股权,杨志茂一度想要拿下东莞证券的控股权,于是与东莞市国资委展开了持久的较量博弈。这也直接导致2008年就开始筹划上市的东莞证券,直到2014年才完成股改。

虽然杨志茂一直未拿下东莞证券的控股权,但东莞证券的命运却属实被“锦龙系”“硬控”了许久。

2015年6月,东莞证券终于向证监会提交申请首发上市的材料,并发布首次发布招股说明书,东莞证券的7年IPO之路初见曙光。

然而,2017年1月,东莞证券递交更新后的招股书,当年5月,公司第一大股东锦龙股份的实控人就被曝通过行贿手段获取东莞证券股权。于是,东莞证券主动中止IPO申请。

2017年底,杨志茂因涉嫌单位行贿一案宣判——被判处有期徒刑二年,缓刑三年。东莞证券的IPO审核,直到2021年2月才恢复。当年首发过会,但是一年后,东莞证券未能如期获得上市批文。

随着注册制全面推行,东莞证券于2023年3月向深交所递交IPO平移申请。从2015年6月首次提交IPO申请算起,东莞证券IPO之路已经走过9年。

同样在2023年,锦龙股份受国际环境、宏观经济下行等因素影响,经营业绩下滑并出现亏损,为降低负债率、优化财务结构,以及改善现金流和经营状况,开始陆续宣布“出清”所持有的券商股份。

针对锦龙股份2023年年底宣布出手东莞证券,“市界投资汇”援引资本市场从业人士的分析称,“锦龙股份想要赶在年底前,忍痛出售掉东莞证券股份变现,到时候年报也能好看些。万一东莞证券上市成功,锦龙股份手里的股票还要限售几年,到时候出不了手更郁闷。

处于IPO进程中的东莞证券,也正是因此再次面临股权方面的较大变动。

3

东莞证券积极求变,IPO何时撞线?

虽然IPO再次回到正轨,但东莞证券此前已经错过了多次券商IPO窗口期。

据Wind数据显示,东莞证券首次递交《招股书》的2015年,A股有4家券商上市;其主动申请中止IPO的2017年,同样有4家上市;2018年则有5家。此后,A股每年上市券商数量明显减少,2019-2022年,分别为2家、2家、1家、1家。2023年到现在,券商在A股的IPO更颗粒无收。

目前,A股排队IPO的券商有4家——分别为东莞证券、财信证券、华龙证券、渤海证券。

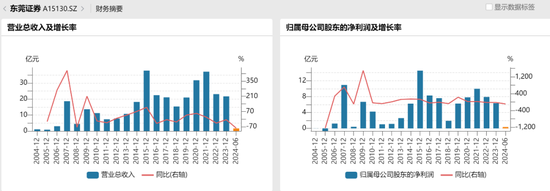

与此同时,行业头部效应日渐加剧之下,中小券商陪跑愈加吃力。2021年,东莞证券的业绩到达高点,此后便连续下降,2021年,营收37.01亿元,归母净利润9.96亿元,同比分别增长16.94%、27.45%。

据Wind数据显示,2022年、2023年,东莞证券营业总收入分别为2.99亿元、21.55亿元,分别同比下降37.88%、6.26%;归母净利润分别为7.91亿元、6.35亿元,分别同比下降20.65%、19.7%。

据《招股书》显示,2024年上半年,东莞证券预计营业总收入为9.74亿元-10.76亿元,同比下降10.2%至0.75%;归母净利润为2.86亿元-3.16亿元,同比下降19%至10.47%。

针对2024年上半年业绩预期变动,东莞证券表示,一方面,受项目数量及募资规模减少影响,公司预计投行业务手续费净收入同比有所下降,另一方面,受A股市场震荡影响,公司预计确认的投资收益及公允价值变动损益同比有所下降。

与其他区域性中小券商一样,东莞证券存在着业务同质化严重的问题。据《招股书》显示,东莞证券经纪业务是公司目前规模最大、收入利润贡献最大的业务类型。而依赖“靠行情吃饭”的弊端之一是业绩波动较大。

近年来,沪深全部A、B股成交额呈现较大波动。同时,随着行业竞争加剧,证券行业平均佣金率整体呈现下降趋势。

据《招股书》显示,2021-2023年,东莞证券的证券经纪业务产生的代理买卖证券业务手续费净收入连续2年下降——分别为12.24亿元、10.02亿元及8.97亿元,占公司同期营业收入的比例分别为33.07%、43.58%及41.61%。

最能反映券商核心实力的投行业务方面,据《招股书》显示,2021-2023年,东莞证券投行业务手续费净收入也连续2年下降——分别为3.71亿元、2.65亿元、1.99亿元,占公司同期营业收入的比例分别为10.02%、11.54%及9.24%。

其中,2021-2023年,东莞证券完成的IPO保荐与承销业务项目数量,分别为4个、5个、3个;承销金额分别为35.89亿元、15.88亿元、4.66亿元;收入分别为1.94亿元、1.31亿元、0.44亿元。

近2年,东莞证券9大业务中,唯一实现持续增长就是自营业务。据《招股书》显示,2021-2023年,东莞证券自营业务的收益总额分别为2.74亿元、2.84亿元及2.95亿元,占同期营业收入比例分别为7.40%、12.34%及13.68%。

面对业绩压力,东莞证券也在积极求变。

业务方面,东莞证券正在筹备成立公募基金公司,于4月向证监会递交设立公募基金管理公司的申请。在《招股书》中,东莞证券也表示拟利用募资择机设立公募基金子公司,进而提高公司的持续盈利能力和综合竞争力。

管理层也刚经历一轮“换血”。5月6日,总裁潘海标离任,由党委书记、董事长陈照星代为履行总裁职务。潘海标是东莞证券的“老将”,加入东莞证券已有20年之久,担任总裁一职有三年多的时间。

此外,年内,东莞证券的合规总监、首席法务官、副总裁、财务总监、董事会秘书等职位均有人事变动。6月12日,东莞国资系统还发布招聘公告,为东莞证券“海选”总经理、副总等高管。

你认为“锦龙系”渐退后,东莞证券的IPO会加速吗?欢迎留言评论。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹 杠杆贵金属

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,一经查实,本站将立刻删除。